昨日積水ハウスの方とお話をしていて、ゼッチの話となりました。積水ハウスでは9割以上が住宅ローン控除額の優遇が大きい環境性能認定基準を満たした建物とのこと。そこで今回は、新しくなった住宅ローン控除についてまとめてみました♪

◆住宅ローン控除とは?

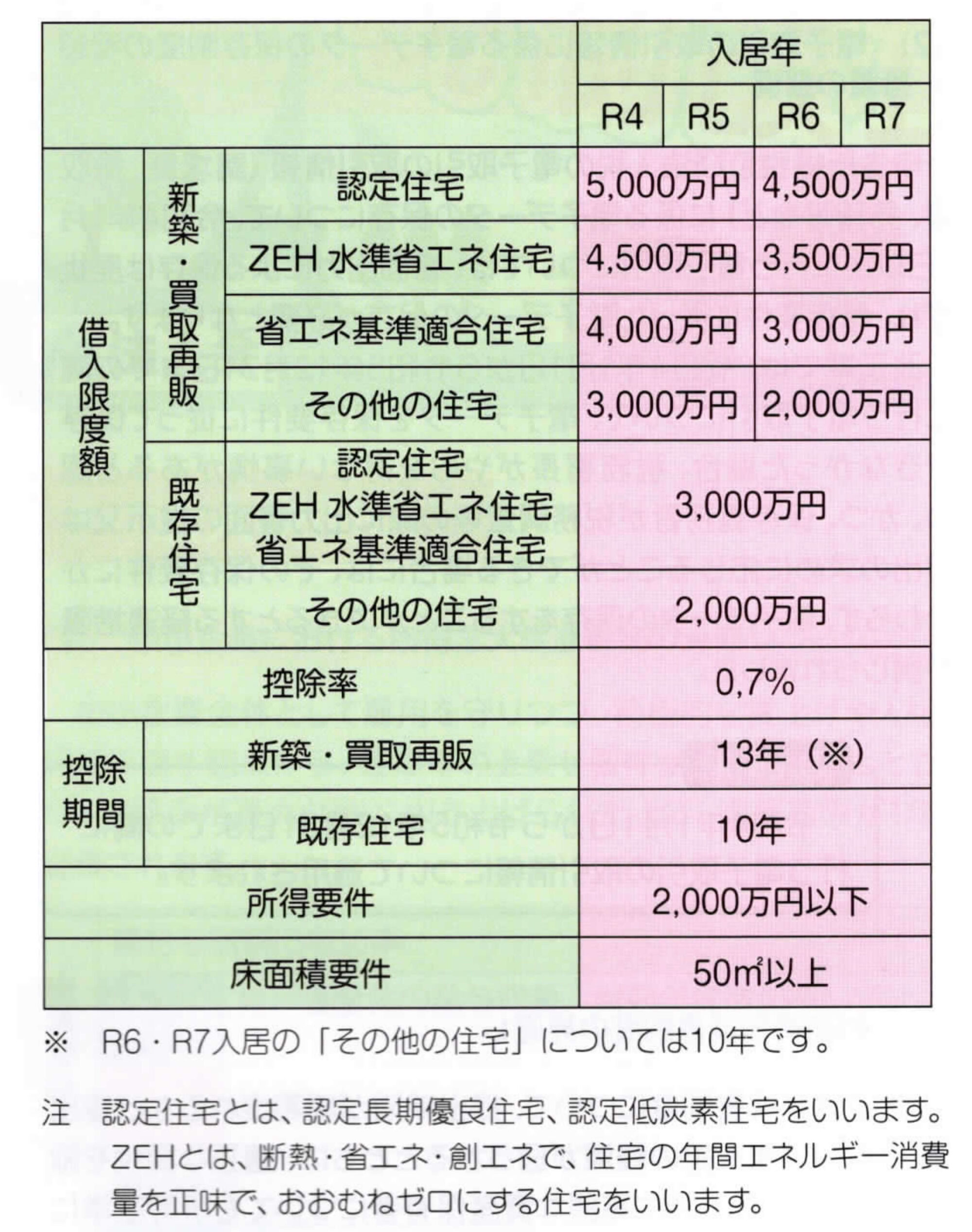

正式には「住宅借入金等特別控除」といい、住宅ローンを借りる際に支払う金利負担を軽減するために設けられた減税制度です。住宅の建築、購入、リフォーム、またその取得資金を住宅ローンでまかなった場合に、その居住開始後の年末借入残高に対して0.7%分が所得税と住民税から減税されます。

◆適用基準

1、本人が居住する住宅であること

投資用マンション、土地のみの購入(家をしばらく建てない)には利用できません。ただし、転勤などで一時的に本人が居住していなくても家族が住んでいる場合には適用を受けられます。

2、控除を受ける本人の年間所得が2,000万円以下

2,000万円を超えた場合(給与所得・不動産所得・譲渡所得・雑所得など)は、その年は減税を受けられませんが、超えていない年は受けることができます。なお、株式などの配当や売買益を特定口座源泉徴収あり口座で申告不要にしている場合にはその所得は算入されません。

3、住宅の床面積が50㎡以上

判断基準は、登記簿に記載の床面積です。階段や通路といった共用部分は含まれません。また、床面積の1/2以上を居住用とする必要があります。自営業などで自宅を事業に利用している場合では、その居住割合が1/2以上である必要があるので注意してください。なお、床面積が50㎡というのは、一般的な住宅の間取りで2LDKくらいに相当します。両親と子ども1~2人で住むのに適している広さになります。同じ建物に店舗と住宅が併設される場合は床面積の割合に注意が必要です。

4、住宅ローンの借入期間が10年以上

適用を受けている間でも、繰上返済などで、当初の契約の最初に返済した月から最終の返済月までの期間が10年未満になった時点で適用が受けられなくなります。

5、その他の特例などの適用を受けていない

マイホームの買い替え時に利用することで大幅な減税、還付効果が発生する特例があります。しかし、住宅ローン控除と併用できない特例もあるため、注意しておく必要があります。

売却益が出たときに利用できる「3,000万円の特別控除」「所有期間10年超の場合の軽減税率」「マイホームの買い換え特例」は、住宅ローン控除と併用できません。そのため、どちらがより適しているのかは、比較しながら慎重に検討することが大切です。

売却損が出たときに適用できる買い替えに係る「譲渡損失の損益通算及び繰越控除の特例」は、住宅ローン控除と併用することができます。つまり、売却損が出たときには、「税金の還付」と「所得税控除」のどちらも利用できるということです。ただ、これらの特例を適用するためには、いずれも買い替えの際に「返済期間10年以上の住宅ローンを組むこと」が条件となっています。そのため、適用条件にもきちんと目を向けたうえで計画を立てることが大切です。

◆適用時期

令和4年1月1日から令和7年12月31日までの間に居住の用に供した場合に適用されます。

◆改正のポイント

一番注目すべきは控除率の引き下げです。2021年の年末までは1%の減税が受けられ、低金利下で適用金利より上回る減税がおこなわれたことで結果として利益となってしまう人が増え、その点が問題視されていました。たとえば、変動金利で0.5%程度の低金利で借りた人は、2021年の年末までは住宅ローン控除が1%だったため、減税を受けられる期間はずっと0.5%の利益を得ることができるというようなことが起き、そのためか多めに借りる人もいたため、控除率が0.7%まで下がりました。

そのほかにも、以下のような変更がありました。

- 住民税から引ける分が課税総所得金額等の5%(最高9.75万円)へ引き下げ

- 所得制限が3,000万円から2,000万円へ

- 対象の住宅の種類により借入限度額が変わる

- 合計所得金額1,000万円以下であれば40㎡以上50㎡以下の住宅も適用可能(ファミリーだけでなく1人暮らし、2人暮らし用の広さの住宅に対しても対象となるので、適用される住宅の範囲が広がります)

◆新築、分譲住宅の環境性能に基づく区分

1、認定住宅

認定長期優良住宅及び認定低炭素住宅のことをいいます。

(1)認定長期優良住宅:長持ちする構造や設備、長く住めるような維持保全ができ、バリアフリー性、省エネ性、耐震性があるなどを満たした住宅のことをいいます。

(2)認定低炭素住宅:二酸化炭素の排出を一定以下にできる省エネ性の優れた住宅のことをいいます。

2、ZEH(ゼッチ)水準省エネ住宅 ※Zero Energy House

年間のエネルギー収支がプラスマイナスゼロになる住宅のことをいいます。なお、「ZEH」を実現するには、エネルギー消費量を抑えるだけでなく、必要なエネルギー量を自ら生産することが必要になってきます。

3、省エネ基準適合住宅

ZEHの太陽光などの電気を自分で作り出す部分はないものの、省エネ性の優れた住宅のことをいいます。

◆中古住宅の場合

中古住宅購入で、住宅ローン減税の適用を受けるには新耐震基準に適合している家屋である必要があります。2021年末までの制度では、築年数が25年以内などの要件がありましたが、その要件は廃止されました。中古住宅の場合は、新築住宅などで環境性能によって細かく設定されているような区分はなく、①認定住宅、②ZEH水準省エネ住宅、③省エネ基準適合住宅をまとめて同じ3,000万円の借入限度額になります。

◆家選びの判断材料のひとつ

2021年末までの制度では、通常の住宅でも4,000万円までの借入限度額であったのが、新制度では環境性能により限度額が細かく設定され、環境性能に適合しないと2021年末まで4,000万円の限度額まで受けられた減税が、2,000万円の限度額まで下がります。環境性能に適合しない住宅購入で2022年に3,000万円の借入金だった場合には2,000万円までしか減税対象とならず、上限を超える1,000万円分に対しては減税されないことになります。そのため、新築、分譲で家を購入するのであれば、認定住宅に適合した家を選ぶのがおススメです。なお、環境性能に適合するには、認定基準を満たし、かつ技術審査の上適合証の交付を受ける必要があります。分譲なら適合した住宅を、新築ならハウスメーカーとよく相談のうえ基準を満たすような設計計画を立てましょう。

◆これまで控除を受けていた方は?

すでに住宅ローン控除の適用を受けている方は、今回の制度変更の影響はありません。控除率もこれまでどおり、1%の適用を受けることができます。

◆申告手続等の見直し

現在、確定申告・年末調整で住宅ローン控除の適用を受けるためには、銀行等から交付された住宅ローンに係る年末残高証明書を提出または提示しなければなりませんでしたが、改正案では、銀行等が、年末残高の情報等を記載した調書を税務署に提出することになりますので、納税者は年末残高証明書の提出または提示が不要(居住年が令和5年以降である者が、令和6年1月1日以降に行う確定申告・年末調整について適用)になります。

◆まとめ

住宅ローン控除の減税額はこれまで拡大傾向でしたが、2022年には縮小されました。そのなかでも、最大限住宅ローン控除の適用を受けることができるよう、住宅購入時には環境性能を意識した家選びがおススメです。減税額が大きくなるメリットがあるのはもちろんですが、加えて長持ちする品質の良い家・電気代がかからない家を選ぶことにもなります。

話はそれますが、土浦に新築戸建て(上記表では「その他の住宅」)を購入し、先月引越をしてきたお客様から、環境にもいいし光熱費負担も軽くしたいのでZEH化したいとの相談がありました。弊社では業務提携している実績豊富なZEH専門施工業者がございます。また、特別価格設定枠を設けております♪

購入後ではありますが、環境性能を意識した住まいづくりに興味のある方はかけはしへお問い合わせください。補助金申請のお手伝いもさせていただきます。

コメント