所有している不動産を売却して利益が出ると、譲渡所得(2022.3.19と2022.3.20付お役立ち情報でも軽く触れております)が発生し課税の対象になります。しかし、この譲渡所得税は複雑で非常に理解しづらい税金です。そこで、可能な限り噛み砕いて解説したいと思います。なお、ここでは譲渡益がある場合に限定(譲渡損がある場合は割愛させていただきます)します。

◆不動産所得の計算式

譲渡所得 = 譲渡価額 – (取得費 + 譲渡費用)

「譲渡価額」は、不動産を売却した代金です。不動産を3,000万円で売却した場合は、3,000万円が譲渡価額です。つまり、譲渡価額よりも、取得費と譲渡費用が上回れば、譲渡所得は発生せず、課税されることもありません。

①取得費の一例

- 土地や不動産の購入代金や建築費用

- 購入時にかかった印紙税

- 登録免許税や不動産取得税といった各種税金

- 仲介手数料

- 測量費、整地費

- 設備費 etc.

②取得費のポイント

- 取得費が不明な場合、譲渡価額の5%を取得費とすることが可能(概算取得費)。

- 土地の場合は、購入した金額がそのまま取得費に含まれる。

- 建物(一戸建てやマンション)は、購入したときの金額がそのまま取得費とならず、築年数に応じて「減価償却費」を差し引かなければならない。つまり、築年数が経つごとに建物の購入費・建築が安くなっていく。

- 相続した財産を相続の申告期限から3年以内に譲渡した場合、払った相続税の一部を取得費として加算可能(相続税額の取得費加算の特例)。

③譲渡費用の一例

- 仲介手数料

- 建物解体費用

- 立退き料 etc.

◆短期譲渡所得と長期譲渡所得

譲渡した年の1月1日における所有期間が

- 5年以下の場合・・・短期譲渡所得

- 5年を超える場合・・・長期譲渡所得

◆譲渡所得にかかる税率

- 短期譲渡所得・・・譲渡所得×39%(所得税30%+住民税9%)

- 長期譲渡所得・・・譲渡所得×20%(所得税15%+住民税5%)

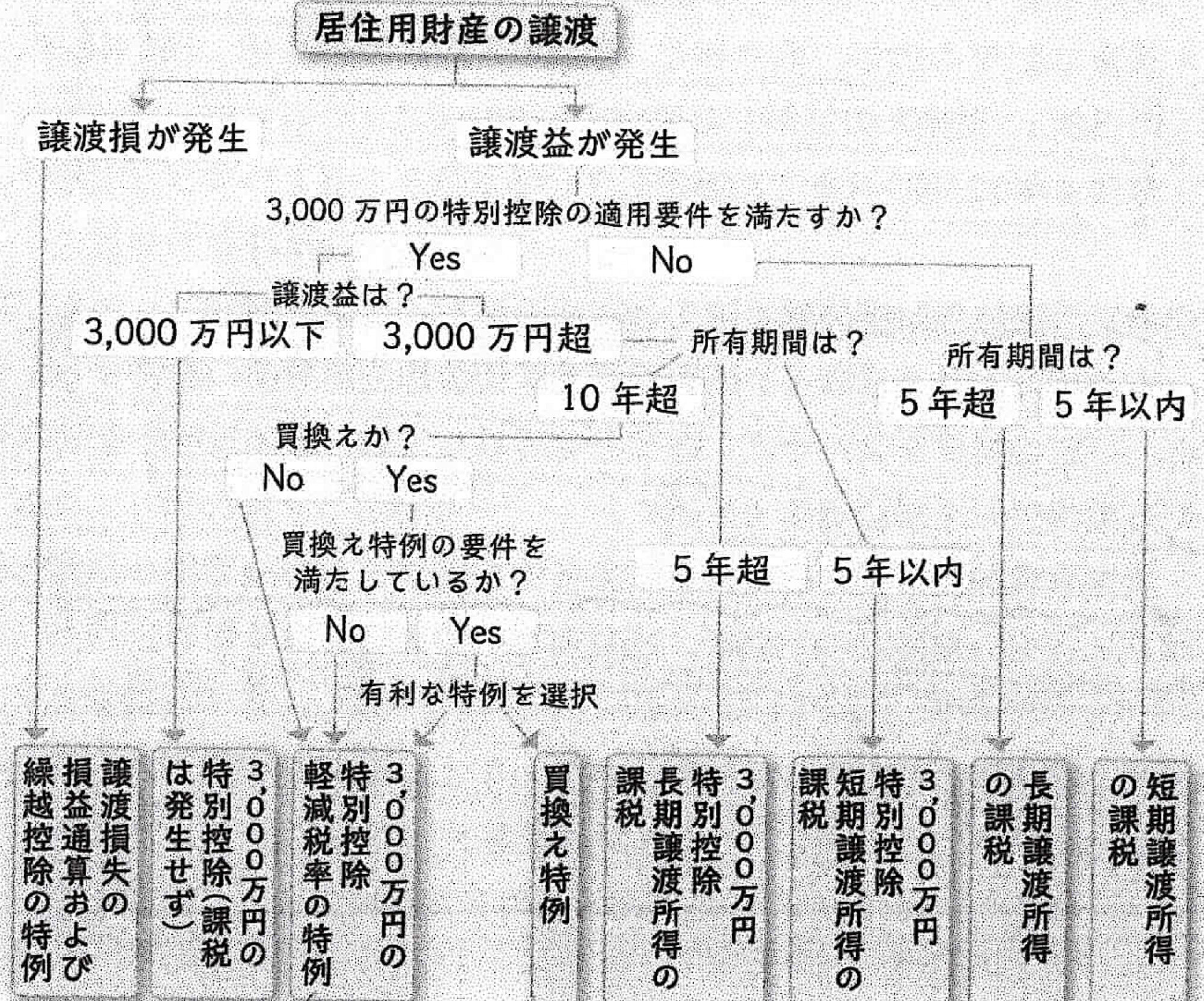

◆居住用財産の譲渡の3つの特例

- 3,000万円特別控除の特例

- 軽減税率の特例

- 買換え特例

なお、1と2は併用可。1と3、2と3は併用不可。

1. 3,000万円特別控除の特例

個人が自己の居住用財産を売却したときの譲渡所得から、3,000万円を控除できる制度です。所有期間は問われませんが、確定申告をしないと、この特例の適用を受けることはできません。

【おもな要件】

- 個人が自己の居住用財産を譲渡する場合であること。

- 譲渡した相手が、配偶者や直系血族、生計をともにしている親族・同族会社などの特別な関係でないこと。

- 前年、前々年に、この特例や「買換え特例」「譲渡損失の繰越控除の特例(ここでは触れてません)」を受けていないこと(3年に1回なら適用可能)。

- 以前住んでいて、現在居住していない場合は、住まなくなってから3年目の年の12月31日までに譲渡すること。

なお、空き家対策として、相続人が、被相続人が住んでいた空き家となった土地建物を譲渡した場合も3,000万円特別控除の特例を使えるようになりました。

2. 軽減税率の特例

譲渡した年の1月1日時点で、所有期間が10年を超えている場合、「3,000万円特別控除の特例」を受けた後、さらに軽減税率が適用される制度です。

- 6,000万円以下の部分・・・14%(所得税10%、住民税4%)

- 6,000万円超の部分・・・20%(所得税15%、住民税5%)

3. 買換え特例

家を売って新しい家を購入するような場合、買替え特例という制度を利用することで節税が実現することがあります。譲渡した年の1月1日の所有期間が10年超で、居住期間10年以上の居住用財産を譲渡したとき、次の家として50㎡以上の居住用財産を購入した場合、その譲渡益の課税を繰り延べる特例が受けられます(課税の繰延べ)。

【売却する家の条件】

- 譲渡した年の1月1日現在で、所有期間が10年を超えていること。

- 通算居住期間が10年超であること。

- 前年、前々年に「3,000万円の特別控除の特例」「軽減税率の特例」を受けていないこと。

- 譲渡対価が1億円以下であること。※贅沢はダメ

【買換える家の条件】

- 譲渡の前年から譲渡の翌年12月31日までの3年間に取得すること。

- 取得日の翌年12月31日までに居住し、継続して居住する見込みであること。

- 建物の床面積は50㎡以上で、土地面積が500㎡以内であること。※贅沢はダメ

- 新築から20年(中古耐火建築物は25年)以内、または一定の耐震基準を満たすものは建築年数を問わない。

【買換え特例のメリット】

買換えた家を売却しない限り課税されないという点です。新しい家を売却しないで住み続ける(もしくは解体して売却しないなど)つもりでいるなら非常にありがたい制度だと言えます。また、国民健康保険に加入している場合には、マイホームの収入が計算に含まれるため保険料が上がってしまうことがありますが、買換え特例を利用するとそのような影響がなく安心です。

【買換え特例のデメリット】

繰延べた税金は非課税になったのではないということです。特例を使うことで売却時の譲渡所得への課税を繰延べできますが、これは将来に先延ばしにしているだけで、免除されているわけではありません。売却時に得た譲渡所得は、新居を売却する際に上乗せして計算し、新居売却で得た譲渡所得と合わせて課税対象になることは覚えておきましょう。

例えば買換え特例で古い家の譲渡所得が1,300万円、新しい家を売って得た譲渡所得が2,000万円の場合、両方を合わせた3,300万円が譲渡所得税の課税対象になります。一時的に税負担は軽くなるものの、将来的にはまとめて精算が必要です。繰延べにすることで、後々自身の首を絞める可能性もあるため、適用時には注意しなければなりません。

冒頭にも述べた通り、譲渡所得税は複雑で非常に理解しづらい税金です(´;ω;`)ウゥゥ

フローチャート載せときますので参考になさってください♪

コメント